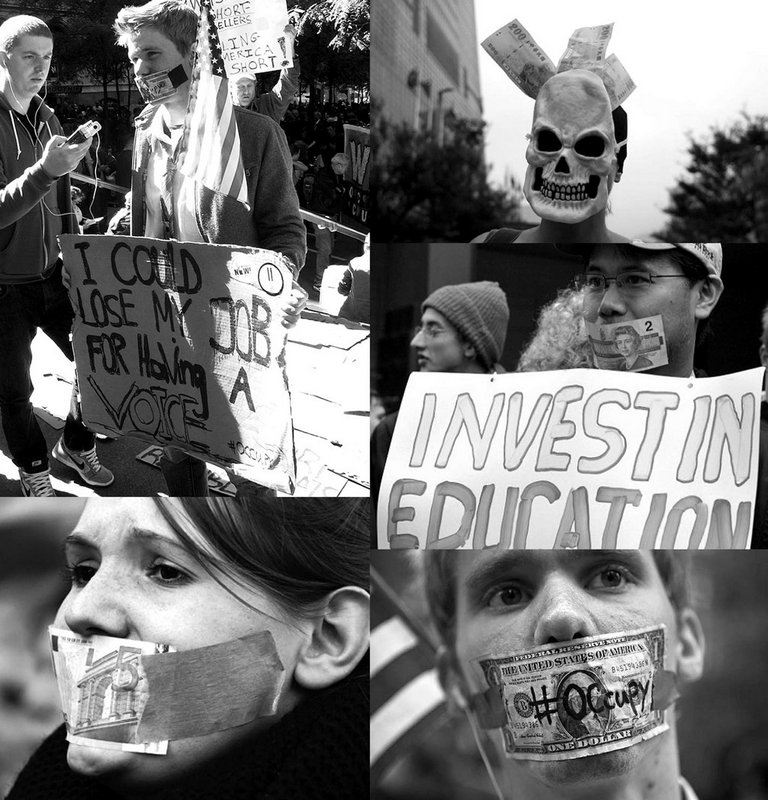

Nasilje financija

Podrhtavanje je počelo u lipnju 2007. godine, kad su dva fonda za omeđivanje rizika banke Bear Stearns uložena u imovinu jamčenu drugorazrednim zajmovima, potrebnu za prodaju 3,8 milijardâ financijskih obaveza. U roku od doslovno jedne minute, jedna od najvažnijih investicijskih banaka prisiljena je prodati se banci JP Morgan Chase za poražavajuća 2 dolara po dionici koja je 48 sati prije iznosila 30 dolara.

Godinu dana nakon toga, kad su bankrotirale banke Washington Mutual, Wachovia, Fannie Mae, Freddie Mac, AIG i Lehman Brothers, zatim Citygroup, Bank of America, Northern Rock, USB, Bank of Scotland, te mnoge druge financijske institucije, bilo je evidentno da propast Lehman Brothersa nije usamljen slučaj jer cijeli bankovni sustav proživljava jednu od najgorih kriza u povijesti. Već u prosincu 2007. godine središnje banke pet monetarnih područja najavile su koordinirane aktivnosti za održavanje banaka. U siječnju 2008. godine banke Central European Bank, Federal Reserve i The Swiss National Bank izvršile su dodatne operacije financiranja. Tada je uslijedio impresivan niz intervencija u svrhu spašavanja bankovnog i financijskog sustava, sve dok nobelovac Paul Krugman zadnju intervenciju, onu Obamine administracije (ožujak 2009.), nije osudio kao fijasko n-tog stupnja.

Ponor otvoren derivatnim financijskim proizvodima doimao se nemjerivim. Unutar nekoliko mjeseci javni deficit povećao se na razinu iz Drugoga svjetskog rata, geopolitički scenariji po potrebi su izmijenjeni, a kriza se umjesto stišavanja nezaustavljivo širila s razarajućim posljedicama po zaposlenje, plaću i umirovljenje. I goli život cijelih naroda.

Riječ je o krizi nad krizama, krizi s dugom prošlošću, a vjerojatno i budućnošću. Radi se o nasilnoj krizi, nasilju financija, krizi koja je 2. travnja u Londonu svjedočila sastanku velikana svjetske ekonomije (G20), s ciljem oživljavanja globalne ekonomije aktivnostima koje samo djelomično odražavaju ozbiljnost problema akumuliranih godinama financijalizacije gospodarstva. Radi se o sistemskoj krizi koja je svjedočila propasti cijelog ekonomskog, političkog i kulturnog modela pod teretom vlastitih proturječnosti, kriza u kojoj su gnjev, razočaranje, nepovjerenje i prosvjed ograničeni na propitkivanje dosega kapitalizma.

Početak krize

Prije interpretacije krize financijskog kapitalizma, korisno je pobrojati neke činjenice o makroekonomskoj i globalnoj političkoj situaciji koja je na pomolu već preko godinu dana uslijed imovinskog i bankovnog ekonomskog mjehura. Kažimo odmah na početku, citirajući inteligentnog zagovornika liberalne globalizacije Martina Wolfa iz njegova članka u Financial Timesu (7. siječnja 2009.) u kojem tvrdi da će nužni dramatični porast američkog federalnog deficita i ekspanzija kredita centralnih banki diljem svijeta imati trenutačni učinak, no neće povratiti normalne i trajne stope razvoja. Moguće je da ćemo tijekom i nakon 2009. godine svjedočiti lažnom oporavku, spazmodičkim trzajima na burzi nakon kojih će uslijediti repetitivni krahovi i naknadna vladina intervencija za obuzdavanje krize. Ukratko, suočeni smo sa sistemskom krizom koja zahtijeva “radikalne promjene” koje, barem za sada, nitko ne može precizno odrediti. Monetarna politika, iako donekle učinkovita u poboljšanju gospodarstva u vrijeme recesije, potpuno je neučinkovita u depresivnoj krizi nalik ovoj u kojoj živimo. Razlog je taj što su u krizi poput sadašnje (The Economist ju je nazvao “najvećim ekonomskim mjehurom u povijesti”), donekle sličnoj onoj koju je Japan proživio u 1990-ima, kanali monetarnih prijenosa (smanjenje kamatnih stopa, povećanje likvidnosti, kanali intervencije u devizni tečaj, povećanje bankovnih rezervnih fondova) od sporedne važnosti. Točnije, oni tvrtkama i nacionalnim gospodarstvima ne mogu prenijeti kreditne poticaje potrebne za oživljavanje potrošnje. Različito je to što je krah japanske burze imao razorne učinke po ulaganja u kapital, koja su sve do 1980-ih predstavljala 17 % BDP-ja, dok je kriza koja je izbila u SAD-u imala neposredan učinak na 70% BDP-a uslijed potrošnje američkih domaćih gospodarstava. S obzirom na to da je “Amerikanac daleko najvažniji potrošač u svijetu, globalne posljedice američkog postkrahovskog oporavka ozbiljnije su od japanskog” (Stephen Roach, “US Not Certain of Avoiding Japan-Style ‘Lost Decade'”, Financial Times, 14. siječnja 2009.).